Представляем вашему вниманию очередной ТОП 100 канцелярских компаний и результаты их деятельности за 2019 год.

Представляем вашему вниманию очередной ТОП 100 канцелярских компаний и результаты их деятельности за 2019 год. В этом году рейтинг публикуется немного раньше благодаря новому сервису налоговой службы www.bo.nalog.ru . Вся информация взята из этого источника. Методика та же – крупные компании, объединенные в холдинги согласно публичной информации. Как и ранее, нет возможности показать информацию по ИП. Мы будем дорабатывать рейтинг, поэтому, если у вас есть дополнения или поправки – будем только рады.

Основные выводы – год был неплохим, резких колебаний не так много. Общий объём продаж по сравнению с прошлым годом изменился на 5%. Эту величину можно и считать ростом рынка РФ, на примере ряда сегментов покажем верность этой оценки.

Что касается потерь - ушли с рынка такие компании, как:

Балтик СТМ – продажа части активов структурам Б. Каца и еще части структурам С. Бобрикова

Сибирская карандашная фабрика – банкротство

Фабер-Кастелл Анадолу – закрытие представительства.

Во всех случаях к закрытию бизнесов привело отсутствие удовлетворительного финансового результата. Если Faber-Castell и часть бизнеса Балтик СТМ вернулись на рынок с новыми бенефициарами, то Сибирская карандашная фабрика, похоже, отправится в небытие. Что интересно, все компании из разных сегментов рынка.

Теперь о каждом из сегментов. Производители. Россия. Общий рост – около 4%. Творчество как сегмент имеет самый высокий рост – 9%, это очевидно самая растущая категория на рынке в 2019 году (и по следам короновируса 2020 – самая устойчивая и в 2020 году), в бумажно-беловых изделиях рост 3%. Падающих компаний 9 из 26. Т.е. сегмент чувствует себя достаточно комфортно. Общий рост составляет почти 1 млрд рублей. Импортозамещение работает. | |

|

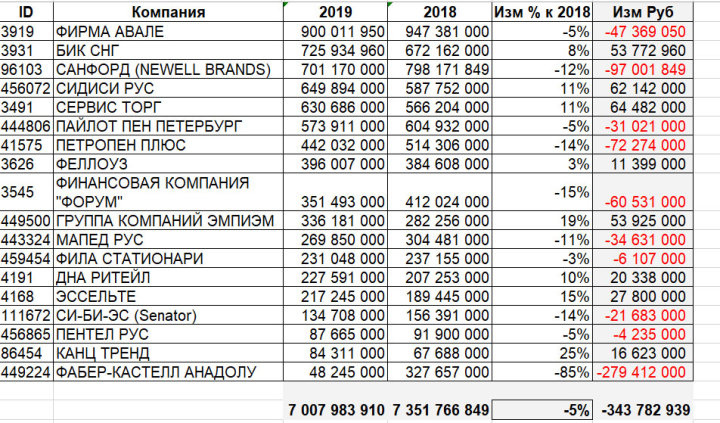

Бренды. Импорт. Сюда мы отнесли как представительства иностранных брендов, так и импортеров иностранных брендов. Здесь ситуация не такая радужная. В общем сегмент падает на 5%, падающих компаний 10 из 18. Из этого сегмента выпал Фабер, заменив представительство дистрибутором. Очевидно, что экономическая ситуация в России оказывает давление на спрос на европейские бренды. Наряду с этим, российские компании каждый год преуспевают в выведении интересных новинок под своими марками, замещая «иностранцев». Для того, чтобы оставаться в плюсовой зоне, нужны существенные инвестиции в маркетинг, но объем каждого из брендов слишком мал для полноценной медиарекламы. В любом случае, сам по себе сегмент не выглядит привлекательным, и мы прогнозируем дальнейшее усиление негативных тенденций, в результате которых количество иностранных брендов в России будет сокращаться. Этому будет способствовать и экономическая ситуация в РФ. | |

|

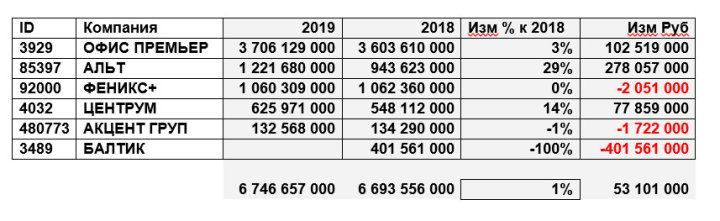

Бренд. Российские. Сюда мы отнесли компании, которые фокусируются на создании рыночных бренда или брендов, используя свой интеллект в брендинге, поиске новых креативных решений в стандартных категориях либо выведении на рынок новых категорий без наличия собственной производственной базы (либо обеспечение менее 50% продаж своим производством). Этот сегмент практически не растет, также из него вышел Балтик СТМ. Вероятно, наличие своей производственной базы для брендов является важным фактором, который обеспечивает фундаментальную устойчивость, если сравнить с темпом роста производителей и самой емкостью категории. Также на возможности сегмента влияет ограниченная представленность у федеральных операторов, т.е. ограниченность канала распространения. | |

|

В2В Комус, как отдельный феномен, с невероятным ростом на 5% или почти 4 млрд рублей. Очевидно ,что в первую очередь не в канцтоварах и бумаге. Показывает потенциал смежных категорий для рынка, а также возможности интернет торговли на консервативном рынке. Как итог, те же 5% роста, крупные игроки растут. | |

|

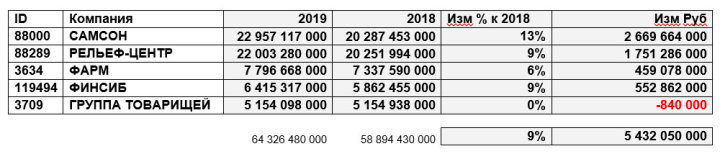

Федеральные оптовики. Выросли на 9%, выше рынка. Только Группа товарищей немного упала. Общий рост составляет более 5 млрд, доля рынка федералов последовательно растет темпом почтив 2 раза выше. Здесь интересно было бы посмотреть на прогресс собственных торговых марок, так как очевидно, что рост обеспечивают именно они. Как следствие, происходит постепенная замена собственными марками брендов импортных и российских, на этом растут и российские производители. Информацию по продажам собственных торговых марок мы запросим в ближайшее время. | |

|

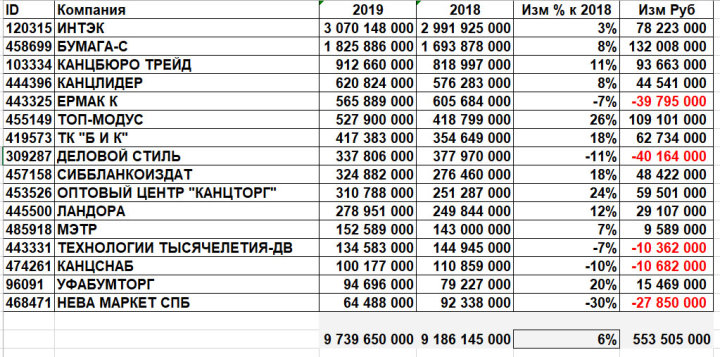

Опт. Регионы. Самое главное – далеко не все компании сегмента здесь представлены. Из представленных в совокупности рост составляет 6% или 600 млн. 11 из 16 компаний растут. Можно констатировать тот факт, что крупные региональные оптовики уже определились, хорошо чувствуют рынок и адаптируются под изменения. В данных нет продаж Девенте, который достаточно интенсивно растет у региональных оптовиков. Судя по всему, обеспечивая рост этих игроков. И опять же, растут на 6%, что говорит в пользу 5% роста рынка в 2019 году. | |

|

Розница. К сожалению, нам недоступны данные по продажам сетей и большинства операторов традиционного розничного рынка из-за перехода в формат работы от ИП. Та совокупность розничных операторов, работающих через известные нам ООО, упала в 2019 году на 3% при общем объеме чуть менее 4 млрд. Возьмем на себя смелость утверждать, что традиционные канцелярские магазины не растут в общем, их место занимает организованная торговля – фудовые сети, федеральные сети продавцов книг, творчества и детских товаров, а также интернет торговля. Также очевидно, что в 2020 году доля интернет продаж резко вырастет, а вот продажи компаний, которые работали на трафике торговых центров резко упадут. Мы постараемся выяснить объемы бизнеса ключевых игроков из перечисленных сегментов. | |

|

Как итог, можно сказать о нескольких трендах. Большие становятся больше и основные игроки на федеральном и региональном уровне эффективно адаптируются под меняющийся рынок, доля российского производства растет. Частные уходы с рынка подтверждают тренд на консолидацию. Чтобы на рынке произошли существенные изменения, нужна значительная встряска. Которая, как мы все знаем, уже произошла – пандемия с фактической остановкой бизнеса на пару месяцев в 2020 году приведет к падению рынка, а потому можно прогнозировать существенные изменения в рейтинге 2020 года. Причем встряска актуальна для всех сегментов, так как резкий рост интернет торговли, не менее резкое падение трафика в торговых центрах и падение доходов населения вкупе с неоднозначными решениями властей ряда регионов потребуют лучшего сервиса и более быстрой адаптации к рыночным изменениям.

В ближайшее время мы попросим ключевые компании каждого из сегментов прокомментировать результаты 2019 года, а также дать прогнозы на оставшийся 2020 год.

- Виртуозы канцелярского рынка выбраны28.01.2026 6003

- Интерактивная отраслевая дискуссия на ГКВ 202614.01.2026 11853

- Краб для волос с глиттером, розовый, MONTE VITA28.02.2026 16

- Краб для волос серебристый, MONTE VITA28.02.2026 26

- Расческа для волос массажная MONTE VITA28.02.2026 29

- Краб для волос с глиттером, розовый, MONTE VITA28.02.2026 16

- Краб для волос серебристый, MONTE VITA28.02.2026 26

- Расческа для волос массажная MONTE VITA28.02.2026 29

- Заколки для волос клик-клак, "Звёздочки", MONTE...28.02.2026 39