Дмитрий Щербаков (GfK): «Рынок товаров для новорожденных еще не восстановился полностью»

| |

Продажи продукции для малышей очень зависят от уровня рождаемости в стране, и нынешний демографический кризис не вселяет надежд на существенное увеличение объемов рынка в ближайшей перспективе. О том, что сейчас происходит в этом сегменте, мы беседуем с Дмитрием Щербаковым, консультантом направления «Товары для новорожденных» исследовательской компании GfK. |

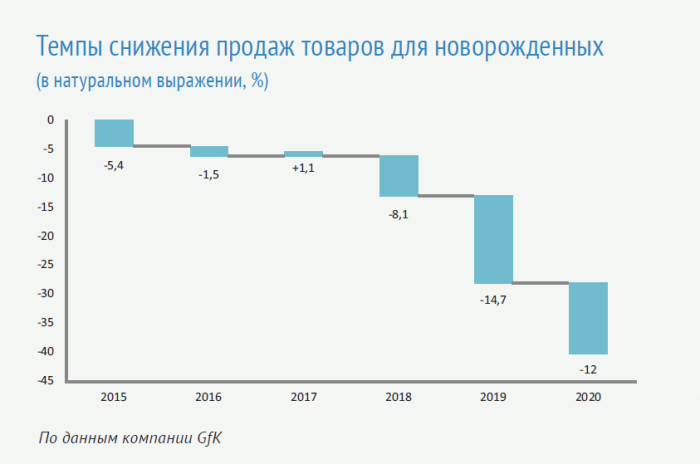

Дмитрий, как рынок товаров для новорожденных развивался в 2020-2021 году? Какой была динамика объемов продаж — положительной или отрицательной? В 2020 году карантин оказал существенное влияние на продажи товаров для новорожденных*. По итогам 2020 года объем рынка снизился на 12% в натуральном выражении и на 10,6% в денежном. При этом отрицательную динамику мы наблюдаем уже не первый год. По итогам первого полугодия 2021 года рынок показывает положительную динамику по сравнению с аналогичным периодом прошлого года: рост составил 5,3% в натуральном выражении и 13,3% в денежном. Высокие темпы роста обусловлены низкими продажами в 2020 году, и если мы сравним первое полугодие 2021 года с первым полугодием 2019 года, то увидим, что рынок не только не восстановился, но еще и потерял 11,4% в натуральном выражении. По данным Росстата, за последние пять лет рождаемость упала на 24%. Количество потенциальных рожениц каждый год сокращается примерно на 3%, и до 2030-х годов их станет на 40% меньше, чем в 2010 году. Становится некому рожать, мы погружаемся в демографическую яму. Снижение рождаемости прямо пропорционально влияет на продажи товаров для новорожденных. | |

|

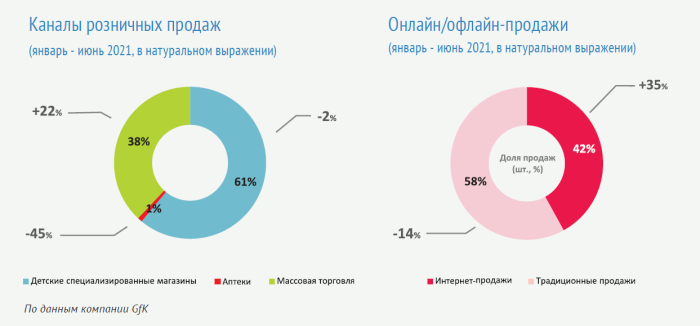

Как в условиях пандемии и экономического кризиса покупательский спрос перераспределяется по ценовым сегментам? Начинают ли покупатели экономить на детях и выбирать более дешевые товары? Мы всегда считали, что продукция для новорожденных — это товары первой необходимости и на детях не экономят, но в период пандемии убедились в том, что родители сокращают покупки в этих товарных категориях, переходят на низкий ценовой сегмент или СТМ. Поведение покупателей зависит от категории товаров. Например, если это подгузники, то родители выбирают большие упаковки и за счет этого стараются экономить. Покупатели, не видя высокой ценности в этих товарах, стараются купить их дешевле, отслеживают промоакции. К счастью, сейчас подгузники продаются во многих каналах сбыта, которые готовы предложить родителям выгодные условия. При этом если мы возьмем крупногабаритные товары, то здесь популярностью пользуется продукция как низкого, так и высокого ценового сегмента. В низком ценовом сегменте популярны СТМ. В высоком родители переключаются на брендированные товары — видят их ценность и готовы посещать офлайн-магазины для совершения покупок. Например, коляски стоимостью до 20000 рублей родители спокойно покупают в интернет-магазине, но за более дорогими моделями идут в традиционную розницу и тестируют товар перед покупкой. Какие каналы продаж товаров для детей демонстрируют рост, а какие — падение? Восстановился ли трафик в детских специализированных офлайн-магазинах после снятия временных ограничений на работу розницы? Мы аудируем три канала сбыта — детские специализированные магазины, аптеки и канал массовой торговли**, который в последнее время показывает высокие темпы продаж: объемы в натуральном выражении выросли на 22%. Здесь, конечно, высокой популярностью пользуются маркетплейсы. Детская специализированная розница за первое полугодие 2021 года потеряла 2%, аптеки — 45%. Канал массовой торговли создает серьезную конкуренцию, и каждый третий товар покупается в неспециализированном детском магазине. | |

|

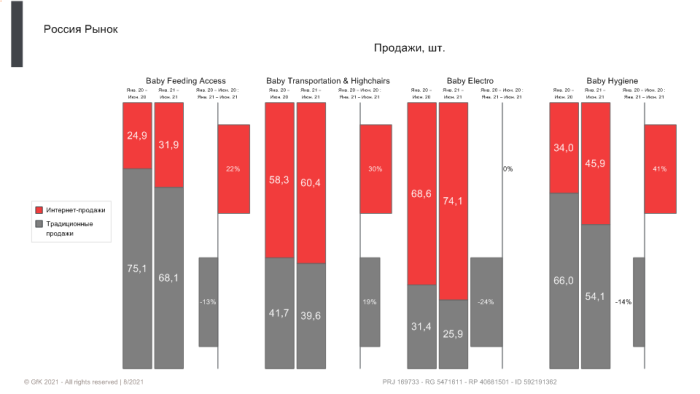

Со снятием ограничений трафик в магазинах и торговых центрах постепенно восстанавливается, но всё же онлайн-торговля показывает высокие темпы роста — плюс 35%, в офлайне обратная динамика — минус 14%. В связи с этим доля продаж в онлайне выросла на 10 п.п. и достигла 42% в натуральном выражении и 50% в денежном. При этом средняя цена в офлайн-магазинах выросла на 11%, а на онлайн-площадках осталась на уровне прошлого года. Для каких товарных категорий, несмотря на развитие интернет-магазинов, традиционная розница остается основным каналом продаж? Около 68% аксессуаров для кормления продается в традиционной рознице. Больше половины подгузников (54%) также реализуется в офлайн-канале. По остальным товарным группам онлайн становится основным каналом продаж. | |

|

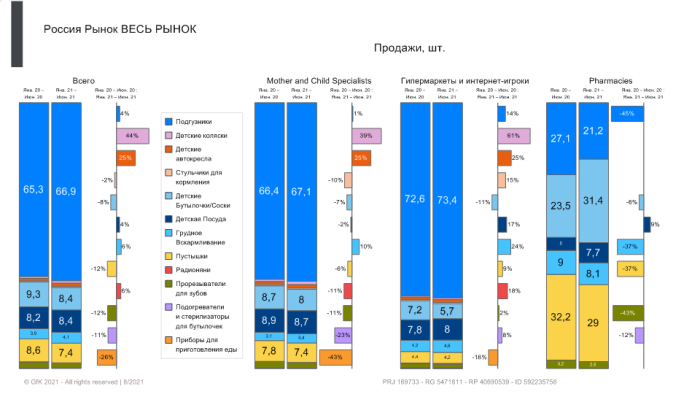

Спрос на какие виды товаров для малышей стремительно вырос в период пандемии? Какие товары стали покупать значительно меньше? С чем это связано? В первом полугодии 2021 года был высокий спрос на крупногабаритные товары, в частности на детские коляски и автокресла. Это связано с отложенным спросом в прошлом году: из-за пандемийных ограничений родители меньше гуляли и путешествовали. Но все же ребенок не может обойтись без коляски и автокресла — именно с этим связан такой всплеск их продаж в этом году. Детские коляски выросли на 44%, детские авто кресла — на 25%. Спрос на эти товарные группы мы фиксируем как в онлайне, так и в офлайне. Демографический кризис больше влияет на аксессуары для кормления. Детские бутылочки, пустышки, прорезыватели теряют около 10% в натуральном выражении. При этом имеется спрос на детскую посуду (+4%) и на товары для грудного вскармливания (+6%). | |

|

Какие товарные категории детского ассортимента станут, по Вашим прогнозам, лидерами продаж в ближайшее время? Каким товарам следует выделить больше места на полках магазинов?

Подъем рождаемости закончился пять лет назад, поэтому спросом будет пользоваться ассортимент для детей в возрасте 5-14 лет — одежда, обувь и игрушки.

Что касается аудируемых нами групп, то всегда будут востребованы подгузники, но здесь высока конкуренция между разными каналами сбыта. Это товар высокопромотируемый, и вряд ли на нем удастся много заработать. Аксессуары для кормления занимают небольшую долю, и, как я уже отметил, высокое влияние на их продажи оказывает демографическая ситуация в стране. Думаю, лидером продаж будут крупногабаритные товары, этот тренд мы уже видим. Но здесь нужно расставить правильные акценты: важно учитывать ассортиментную матрицу в каналах, регионах, также немаловажным оказывается сервис. Например, как я уже говорил, бюджетную коляску родители готовы купить в интернете, а за более дорогой продукцией идут в офлайн-магазин, где на помощь могут прийти консультанты. В связи с климатическими условиями на юге нашей страны больше продаются прогулочные коляски, в центре и на севере — коляски «2в1» и «3в1». В Москве и Санкт-Петербурге выше спрос на дорогие коляски.

Насколько конкурентным, по Вашим оценкам, является детский рынок? Возможно ли в сегодняшних условиях существенное перераспределение сил на рынке и появление новых заметных игроков?

Мы видим усиление консолидации на всех рынках — как в онлайне, так и в офлайне. Детский рынок не исключение. Крупные игроки усиливают свои позиции, мелкие уходят с рынка. Детский рынок является высококонкурентным, и на нем пытаются сыграть многие. Маркетплейсы расширяют товарное предложение, гипермаркеты предлагают всё в одном месте, fashion-ретейл имеет широкий ассортимент детской одежды, обуви и аксессуаров. Трудно приходится специализированным детским магазинам, а новым игрокам в этом сегменте занять какую-либо нишу еще труднее. Нужно предложить что-то такое, чего нет на рынке. На FMCG-рынке хард-дискаунтеры, несмотря на жесткую конкуренцию, смогли привлечь аудиторию. Они пользуются популярностью, растут высокими темпами и постепенно отвоевывают долю у обычных дискаунтеров. Здесь, конечно, первостепенным фактором является цена. На детском рынке ситуация иная: многие родители осознанно планируют появление ребенка, рассчитывают на свои финансовые возможности и не всегда готовы покупать самое дешевое, не убедившись, что это качественная и безопасная вещь. И всё же у продавцов есть возможность удивить родителей и детей и переключить трафик на себя. Главное — грамотно этим воспользоваться.

Какие тренды будут оказывать влияние на развитие рынка детских товаров в ближайшие месяцы?

Высокое влияние на развитие окажет сервис, нужно внимательнее относиться к потребителям и растить покупателя с расчетом на перспективу. Несмотря на трудности закупок и ограниченное пространство полки, важно обновлять ассортимент: покупатели хотят видеть новинки. Но родители не готовы переплачивать. Цена — один из важных факторов, на который обращают внимание в первую очередь.

Если бы всё упиралось только в экономические факторы, то детский рынок развивался бы более высокими темпами, как и другие рынки. Но, поскольку он подвержен влиянию демографического кризиса, здесь всё зависит от целевой аудитории. Ни один родитель ради поддержания рынка не купит ребенку два автокресла или три стульчика. Только индивидуальный подход к покупателю и понимание его потребностей помогут усилить позиции на рынке. Например, в расходных товарах важнее цена и удобство покупки в любое время. В более дорогих товарах — ассортимент, сервис и помощь в выборе.

Журнал KIDSOBOZ 2021

скачать PDF