Екатерина Дайняк (DATA INSIGHT): «Мы наблюдаем тенденцию к универсализации детского онлайн-рынка»

Объемы онлайн-продаж товаров для детей заметно растут, при этом существенную долю рынка занимают крупные интернет-ретейлеры. О том, что происходит в детском сегменте e-commerce, рассказала Екатерина Дайняк, ведущий аналитик секторальных исследований компании Data Insight.

Екатерина, как в последнее время меняются объемы онлайн-продаж детских товаров? Рост в этом сегменте соответствует общей динамике развития рынка e-commerce?

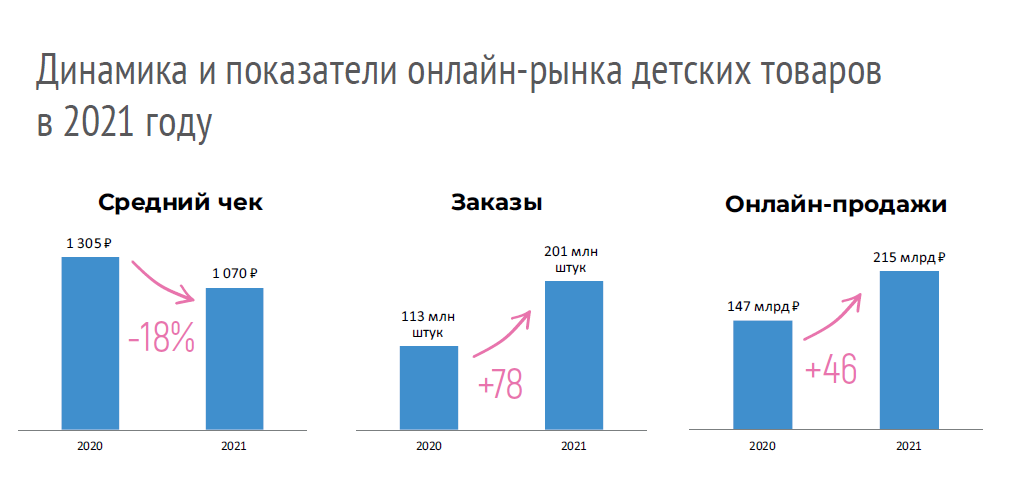

Всего за 2021 год в онлайн-сегменте детских товаров был оформлен 201 млн онлайн-заказов детских товаров на сумму 215 млрд рублей. На сегмент товаров для детей пришлось 12% от всех заказов, сделанных у онлайн-ретейлеров, входящих в топ-1000 крупнейших по количеству заказов интернет-магазинов российского рынка e-commerce.

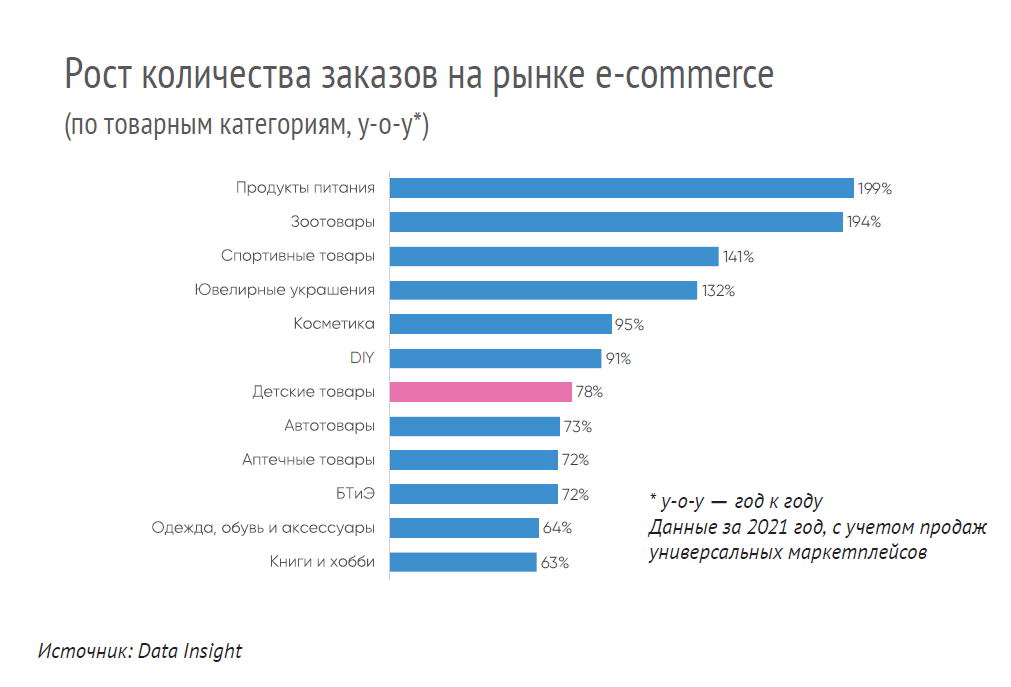

За 2021 год сегмент детских товаров в российской онлайн-торговле вырос на 78% по количеству заказов и на 46% в денежном выражении. Темпы роста обоих показателей значительно ниже, чем в большинстве других товарных категорий, да и средний чек снизился на 18%, достигнув отметки в 1070 рублей. Столь же низкий средний чек наблюдается только в категориях fashion и beauty.

Конверсия сектора детских товаров составила 5,6% (без учета маркетплейсов). Несмотря на то что сегмент детских товаров по-прежнему занимает пятое место на рынке e-commerce по этому показателю, за год конверсия снизилась — на 1,8 п.п. (в сравнении с данными прошлогоднего отчёта за 2020 год).

|

|

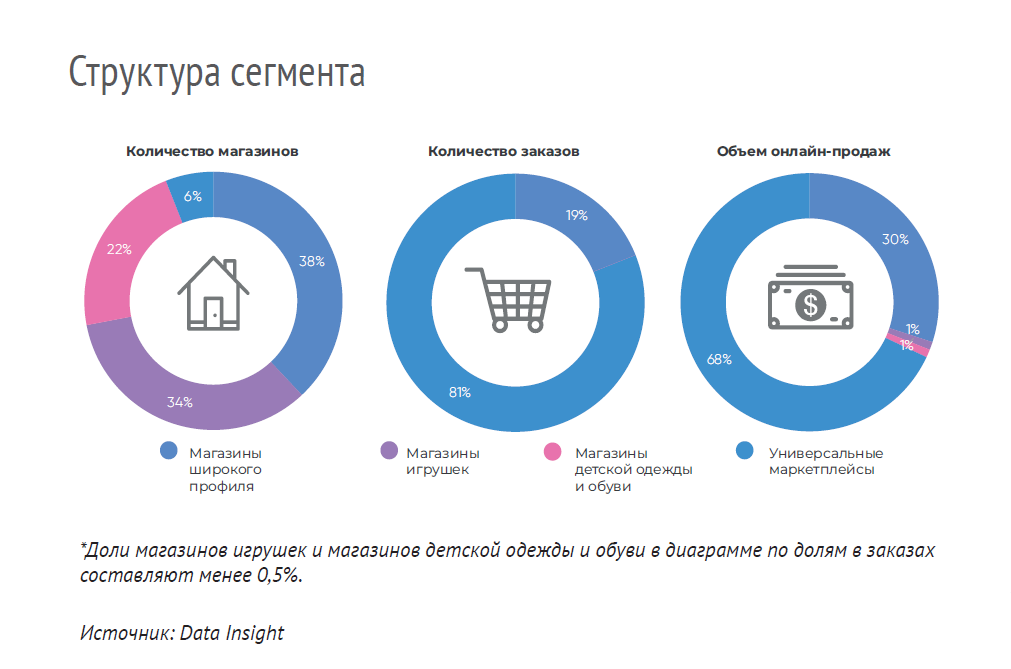

Заметны ли какие-то кардинальные изменения в расстановке сил в детском онлайн-сегменте? Лидерами по интернет-продажам детских товаров остаются Wildberries, Ozon и «Детский мир»? Какая доля интернет-продаж продукции для детей приходится на трех главных игроков? Основной объем рынка (81% заказов и 68% объема продаж) дают два универсальных маркетплейса — Wildberries.ru и Ozon.ru. Только на Wildberries.ru приходится почти половина (49%) всех продаж сегмента. «Детский мир» занимает по этому показателю второе место, Ozon.ru — третье. На остальных игроков приходится менее 10% всех продаж на онлайн-рынке детских товаров. При этом еще в 2020 году игроки за пределами топ-3 сегмента обеспечивали в два раза больше продаж, то есть имеется тенденция к универсализации рынка. В целом эта тенденция существует во многих отраслях e-commerce, исключение составляют, как правило, сегменты с высоким средним чеком, к которым можно отнести сегменты бытовой техники и электроники, автотоваров и некоторые другие, в том числе такие ниши, как, например, рынок ювелирных изделий, где универсальные маркетплейсы также уступают по доле продаж профильным магазинам украшений. Вместе с тем положительную динамику на детском онлайн-рынке в 2021 году демонстрировали некоторые брендовые магазины: сказалась высокая лояльность и доверие покупателей к бренду, а также более широкий ассортимент продукции, который не всегда может быть представлен на маркетплейсах. Как на онлайн-рынок детских товаров уже повлияло и повлияет в ближайшее время банкротство сети «Дочки-сыночки» и уход из России MyToys? Насколько существенной была доля этих онлайн-ретейлеров в общем объеме интернет-продаж детских товаров? Стоит отметить, что компания MyToys заявила об уходе с российского рынка еще в середине 2021 года. По нашим оценкам, в 2020 году выручка в российском онлайн-сегменте MyToys сократилась на 53%, а доля на российском рынке e-commerce упала с 9% до 3%. Оборот остальных магазинов детских игрушек за этот же период, напротив, вырос — в среднем на 28%, в сумме на 9%. Именно поэтому не стоит говорить о том, что уход MyToys оказывает серьезное влияние на рынок. Доля онлайн-продаж «Дочек-сыночков» тоже сокращалась из года в год. Так, в 2019 году без учета маркетплейсов она составляла 14%, затем в 2020 году незначительно снизилась, а уже в 2021 году сократилась почти в два раза. При этом, если учитывать продажи маркетплейсов, в последние три года доля «Дочек-сыночков» сокращалась еще быстрее и значительнее. | |

|

|

Могут ли небольшие интернет-магазины успешно конкурировать с лидерами рынка e-commerce в плане сервиса, или им следует делать ставку на уникальность ассортимента? В настоящий момент, по сути, у профильных интернет-магазинов детских товаров есть два пути — либо сделать ставку на уникальность ассортимента, либо развивать продажи на самих маркетплейсах. Как прекращение официальных поставок в Россию продукции некоторых мировых брендов повлияет на расстановку сил на онлайн-рынке детских товаров и на объемы продаж? Если посмотреть на ассортимент детских товаров, представленных в универсальных маркетплейсах, то нельзя сказать, что он сократился, даже наоборот. В рамках нашего экспресс-мониторинга мы на ежедневной основе (за исключением праздников и выходных дней) отслеживаем изменения доступности наиболее популярных и востребованных категорий товаров на сайтах Wildberries.ru и Ozon.ru. Согласно нашим данным, в конце июля суммарное количество доступных SKU на указанных сайтах в большинстве категорий выросло в среднем более чем на 800% по сравнению с первым днем мониторинга (23 марта). В отслеживаемые категории товаров вошли в том числе такие бренды, как YokoSun, Moony, Huggies (Kimberly-Clark), Nutrilon (Nutricia), Pampers (Procter & Gamble), Gerber (Nestlé) и другие. Так, если в среднем суммарное количество доступных SKU подгузников указанных брендов в конце марта составляло чуть меньше 500, то в конце июля аналогичный показатель составил уже около 1745 SKU. Если говорить о категориях детского питания (смеси и пюре), то в этой категории зарубежные бренды растут медленнее: в среднем рост по отношению к концу марта составил около 200%. В профильных магазинах, в отличие от универсальных, в которых растут почти все категории товаров, динамика не так единообразна. Доступность некоторых категорий зарубежных брендов выросла, но в основном в пределах 25%. Доступность части категорий снизилась, но тоже не сильно — в основном в пределах 5% (в отдельных случаях в пределах 20%). Кроме этого, в рамках экспресс-мониторинга мы отслеживаем динамику количества заказов в крупнейших профильных интернет-магазинах детских товаров. На протяжении августа магазины детских товаров показывали хорошую динамику, лучшую, чем в первые два месяца лета, в которые количество заказов снижалось в среднем более, чем на 10% каждую неделю. Показатели темпов роста количества заказов на первой неделе августа стали максимальными за предыдущие восемь недель. Далее количество заказов снова снизилось, и выросло уже только на последней неделе лета — однако уже не так значительно, как в начале августа. Тем не менее в августе посещаемость профильных магазинов детских товаров ни разу не снижалась, более того, на неделе 15-21 августа магазины детских товаров продемонстрировали лучшую динамику посещаемости за всё лето. Конверсия остается чуть ниже среднего значения для сегмента детских товаров, но всё ещё выше минимального значения, которое было зафиксировано в конце июля. | |

|

Готовы ли родители приобретать в интернете детские товары незнакомых брендов? Работают ли в этом случае отзывы покупателей?

В девяти из десяти случаев решение при заказе в интернете принимается с использованием отзывов, а для каждой пятой покупки отзывы имеют решающее значение. При этом сегмент детских товаров является одним из лидирующих секторов рынка по доле заказов, сделанных с использованием отзывов: в 2020 году доля таких заказов составила 92%.

Насколько важным источником трафика для интернет-магазинов, продающих продукцию для детей, были те социальные сети, которые сейчас официально заблокированы в России? Какие соцсети сейчас перспективны с точки зрения привлечения покупателей и повышения их лояльности?

В 2021 году, как и в 2020-м, в источниках трафика магазинов детских товаров переходы из социальных сетей составили всего 4%. Основными источниками трафика по-прежнему являются поиск (на него в среднем приходится 55% переходов на сайты детских товаров, из которых 11% — это платный поиск) и прямые переходы (четверть от всех переходов на сайты детских товаров). Поэтому блокировка иностранных соцсетей не оказывает существенного влияния на онлайн-рынок продукции для детей.

При этом важно отметить, что медиана количества подписчиков в российских соцсетях выросла. Например, если в 2020 году для сети «ВКонтакте» этот показатель составил 20222 человека, то в 2021 году он значительно увеличился — до 28443 человек.

Набирает популярность ведение каналов в Telegram: доля магазинов сегмента детских товаров, ведущих там канал, составила 49%, то есть почти половину от всех вошедших в исследование ретейлеров.

Чуть меньше доля магазинов, ведущих страницу на платформе «Яндекс.Дзен», — 47% от всех вошедших в исследование магазинов. Так что у игроков детского рынка есть выбор вариантов для коммуникации со своими интернет-покупателями.

KIDSOBOZ 2022

скачать PDF

- Виртуозы канцелярского рынка выбраны28.01.2026 5443

- Интерактивная отраслевая дискуссия на ГКВ 202614.01.2026 11133

- Дневник 5-11 класс BRAUBERG, "Классика"25.02.2026

- !!! НОВИНКА !!! закладки неоновые самоклеящиеся 25.02.2026 2

- Дневник 1-11 класс BRAUBERG, "Однотонный"25.02.2026 8

- Дневник 5-11 класс BRAUBERG, "Классика"25.02.2026 1

- !!! НОВИНКА !!! закладки неоновые самоклеящиеся 25.02.2026 2

- Дневник 1-11 класс BRAUBERG, "Однотонный"25.02.2026 8

- Не только творить, но и мечтать c MESHU25.02.2026 17